銀行はなぜ苦境に追い込まれるのか ~金融政策が生み出すリスクと矛盾

2017.07.03「預貸金利ざや」は毎年5bpずつ縮小を続け、0.25%近傍に

銀行が苦しんでいる。

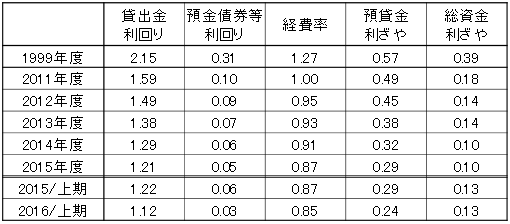

本業の収益力を示す指標の一つ「預貸金利ざや」は、年5bp(=0.05%)前後のペースで縮小している。この結果、2016年度は0.25%近傍の水準へ低下した可能性が高い(注1)。90年代末の半分以下だ(参考1参照)。

(注1)預貸金利ざや=貸出金利回り-預金債券等利回り-経費率、bp:ベーシスポイント

これに有価証券の運用収益等を加味した「総資金利ざや」も、2016年度は前年度(0.10%)を割り込んだ可能性がある(注2)。

(注2)総資金利ざや=貸出・有価証券等の資金運用利回り-資金調達原価(経費を含む)

(参考1)「預貸金利ざや」、「総資金利ざや」の推移

(全国銀行平均、国内業務部門)(%)

(出典)全国銀行協会「全国銀行財務諸表分析」を基にNTTデータ経営研究所が作成

「預貸金利ざや」や「総資金利ざや」は、配当だけでなく、将来の金利上昇や企業倒産に備えるバファー積立ての難易を左右する。今のような超小幅の利ざやが続くようであれば、次第にバファーの積立てにも苦労することになるだろう。

貸出金利回りは年0.1%前後のスピードで低下

「預貸金利ざや」の縮小が続くのは、①貸出金利回りが低下を続けていること、②預金金利が低下余地を失っていること、③経費率の圧縮も限界が近づいていること、による。

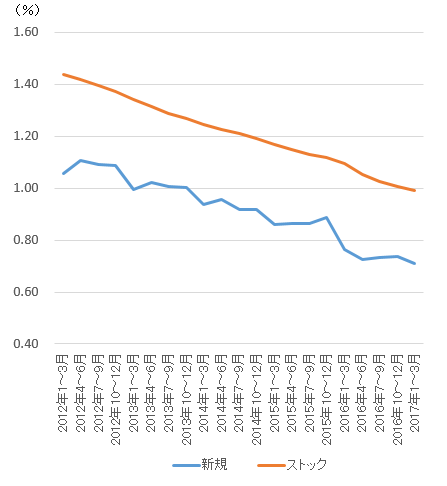

貸出約定平均金利は、昨年末、ストック(貸出残高平均)の金利がついに1.0%を割り込んだ。だが、新規はこれをさらに0.3%弱下回る(参考2参照)。したがって、仮に新規が下げ止まるとしても、ストックの金利は今後も低下が続き、利ざやはまだまだ縮小する公算が大きい。

(参考2)貸出約定平均金利(国内銀行、総合、四半期平均)

(出典)日本銀行 時系列統計データ検索サイト「貸出約定平均金利」を基にNTTデータ経営研究所が作成

30年0.8%の固定金利で貸出を行う独立行政法人

貸出金利の低下は、もちろんマイナス金利政策の反映である。しかし、背後にはもう少し複雑な事情がある。

銀行は調達コストにリスクと経費を勘案して貸出金利を設定する。したがって、日本銀行がどんなに巨額の資金供給を行っても、貸出金利の引き下げにはおのずから限界がある。にもかかわらず貸出金利が低下を続けるのは、政府系機関の超低利融資から大きな影響を受けているからだ。

たとえば、地域金融機関の競合相手の一つに福祉医療機構がある。同機構は、「福祉の増進と医療の普及向上」を目的として、病院や特別養護老人ホーム、保育所への貸し付け業務を行う独立行政法人だ。

その融資金利(固定)は、「社会福祉事業施設向け」および「病院向け(新築資金、甲種増改築資金)」で、29年超30年以内0.8%、25年超29年以内0.7%である。また、変動金利型は、22年超30年以内(10年経過ごとに見直し、当初10年)で0.23%である(2017年6月26日現在、同機構HPより)。

民間銀行からみれば、この金利水準は想像を絶する。全国銀行の経費率0.8%台を踏まえれば、民間は経費を賄うことすら難しい。ましてや、将来の金利上昇リスクを勘案すれば、民間銀行の眼には「貸せば赤字」の貸出に映る。

政府系金融機関の金利も低い。日本政策金融公庫の「中小企業事業向け」は、基準利率こそ18年超20年以内(固定)1.5%だが、優遇金利である「特別利率」(固定)は同0.6~1.1%とされる(2017年6月26日現在、同公庫HPより)。

そもそも日銀自身も、オペの一環として社債を0%近傍で購入している。これも民間は追随できない。経費、金利リスク、信用リスクをカバーできない金利だ。

どこに問題の所在があるのか

もちろん、独立行政法人や政府系金融機関にすれば、従来の金利設定方式を踏襲したにすぎないのだろう。自らの資金調達金利――財政融資資金からの借入れ金利や財投機関債の発行金利――に、(ごくわずかな)スプレッドを上乗せしているだけだ。

そう考えると、問題の根源は、彼らの資金調達の大もとにある財投債や財投機関債が0%近傍で発行できることにある。

財投債の利回りは、日銀が0%近傍に抑え込んでいる国債利回りと同じ水準にある。したがって、この問題は、究極的には「コールレート-0.1%、10年もの国債金利0%」とする日銀の「イールドカーブコントロール」に行き着く。

金融政策が生み出すリスクと矛盾

日銀が標榜するように、「物価2%」が早期かつ安定的に実現すれば、長短市場金利は2%を超えてくる。その時点で0%近傍の金利の長期貸付は、一挙に含み損を抱える。

このリスクを避けるため、民間銀行は、金利の上昇リスクを織り込んで長期の貸出金利を設定しなければならない。言い換えれば、物価2%の早期達成を信じる限り、極端に低い金利での長期貸出はできない。

ところが、日銀自身が0%近傍で国債や社債を購入する。これには、金利上昇リスクは織り込まれていない。政府系機関は、その国債利回りをベースに貸出金利を設定する。企業は、そうした政府系機関の貸出金利や日銀のオペ金利をにらみながら、民間銀行との借入れ交渉に臨む。その結果、民間銀行は貸出金利に追い込まれる。これが貸出金利低下の循環だ。

これに、民間銀行はほとんど対抗手段をもたない。経済の理屈だけからいえば、預金金利をマイナスにするか、預金に手数料を課す必要があるのだろう。しかし、銀行券の取扱いを含め、日銀、政府の全面的なコミットメントがない限り、無理な話だ。

このような情勢のもと、現実に進んでいきかねないのが、将来の金利リスクや信用リスクを小さく見積もり直して、貸出金利を引き下げ、貸出を維持しようとする民間銀行の姿だ。経費を少しでも回収しようとの苦し紛れの行動といえるが、本当にこれが進むようであれば、危うい。

要すれば、日銀が「物価2%」の実現を目指して、金利0%近傍で国債や社債を買い続ければ続けるほど、金融システムには、物価も金利も上がらないことを前提とした金利体系が織り込まれていくことになりかねない、深刻なリスクであり、矛盾である。

以 上

【関連コラム】