銀行の基礎収益はなぜ悪化を続けるのか ~量的緩和、ゼロ金利制約と利鞘

2014.04.01貸出利鞘の縮小と預金超過の拡大

銀行の基礎的な収益が悪化を続けている。「目利き能力の低下など、銀行の努力不足が原因」との見方があるが、理解不足というものだろう。事実関係とともに、あらためて整理しておきたい。

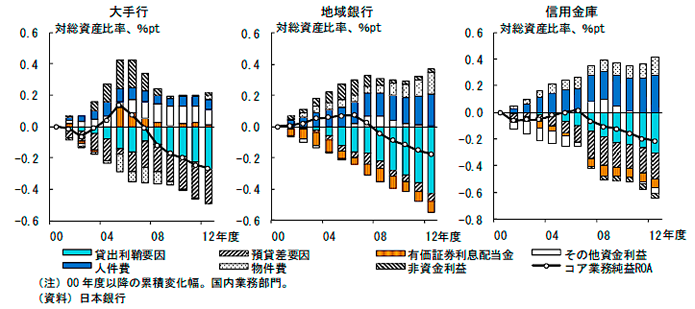

の基礎的な収益は、一般にコア業務純益で測られる(注)。日本銀行「金融システムレポート」に示されたグラフをみると、2000年以降のコア業務純益(対総資産比率)の悪化は貸出利鞘の縮小と預貸差の拡大(預金超過の拡大)でほとんど説明されることが分かる(参考1)。貸出利鞘の縮小と預金超過の拡大が同時に生じたということは、資金需要がこれまでいかに乏しかったかを物語る。

(注)コア業務純益とは、(1)「資金利益」(貸出金利息、有価証券利息配当金、預金利息<控除項目>等)、(2)「非資金利益」(役務取引等利益、特定取引利益等)から、(3)「経費」(人件費、物件費等)を差し引いたもの。

参考1:コア業務純益ROA の要因分解

出典:日本銀行「金融システムレポート(2013年10月号)」

長期貸出比率が大幅に上昇し、貸出スプレッドが大幅に縮小した

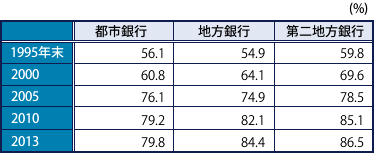

この間の貸出には、大きな特徴が2つある。第1は長期貸出比率の大幅上昇だ。貸出金に占める証書貸付の比率をみると、地方銀行、第二地方銀行は、1990年代後半の5割台から最近では8割台半ばまで上昇している(参考2)。当座貸越を除くベースでは、実に9割を超える。

地域金融機関は、これまで住宅ローン、地方公共団体向け、大都市での大・中堅企業向け貸出の伸長に注力してきた。加えて、資金需要の低迷する地元企業にも、資金繰り支援のための低利長期貸出を実行している。これが長期貸出比率の上昇を促してきた(注1)。

(注1)地域金融機関では、新規貸出約定平均金利の長短逆転現象がすでに10年近くにわたり続いている。主因は、変動金利住宅ローンの増加とみられるが、企業向け低利長期貸出を指摘する声も多い。貸出競争の厳しさを示唆するものと言える。

参考2:業態別長期貸出比率推移―貸出金に占める証書貸付の比率

(注)当座貸越を含むベース。

出典:日本銀行「民間金融機関の資産・負債等」を基にNTTデータ経営研究所が作成

第2の特徴は、貸出スプレッドの大幅な縮小だ。貸出利鞘を、市場金利を軸に、「貸出スプレッド」と「預金スプレッド」に分解してみると、「預金スプレッド」は、もともと小幅だったものがさらに縮まり、最近ではほぼゼロに達している。また、「貸出スプレッド」も、2000年代に入り急速に縮小し、現在では2000年前後の4分の3の水準となっている。(参考3)。

貸出利鞘は、1990年代までは概ね安定的に推移していた。しかし、量的緩和の開始された2001年頃からは、それまでの変動レンジを超えて縮小した。異次元緩和後も、――貸出は増加基調にあるものの――利鞘の縮小には歯止めがかかっていない。市場金利のゼロ金利制約が、「預金スプレッド」を消滅させただけでなく、「貸出スプレッド」も圧縮し、貸出利鞘全体の縮小をもたらしたことになる。

参考3:貸出利鞘、預金・貸出スプレッドの推移(地方銀行)

(注)貸出利鞘=貸出金利回りー預金債券等利回り(各年度決算ベース)、預金スプレッド=市場金利ー預金債券等利回り、貸出スプレッド=貸出金利回り-市場金利、市場金利は、譲渡性預金平均金利・新規発行分(90日以上180日未満)

出典:全国銀行協会「全国銀行財務諸表分析」、日本銀行「譲渡性預金平均金利・新規発行分」を基にNTTデータ経営研究所が作成

量的緩和、ゼロ金利制約の結果としての貸出利鞘縮小

長期貸出比率の上昇と貸出スプレッドの縮小は、金融機関が、金利リスクや流動性リスク、クレジットリスクをとったことにほかならない。これを金融政策の視点からみると、量的緩和の波及経路の一つが当初想定に沿って実現していることを意味する。

量的緩和は、潤沢な資金を金融市場に供給することで、ポートフォリオ・リバランスを促そうとするものだ。量的緩和によって巨額の日銀当座預金を抱えた金融機関は、貸出や有価証券投資を積極化する。しかし、短期金利がゼロに達しているため、少しでも金利の得られる長期貸出に向かわざるをえない(金利リスクテイク、流動性リスクテイク)。また、国債金利が低水準に達しているため、少しでも利鞘の稼げる民間向け融資や社債投資に向かわざるをえない(クレジットリスクテイク)。これが量的緩和の期待する一つの波及経路であり、最近の貸出動向はその想定を見事に体現してきたようにみえる。

もちろん、量的緩和は、実体経済の動向を踏まえて、政策の必要性から実施されているものだ。銀行の基礎収益が悪化しているからといって、「量的緩和は採用しない」という話にはならない。貸出金利の低下、アベイラビリティの向上が実体経済の拡大につながることを期待してのものだ。そこに誤解があってはならない。

ただ、金融緩和が量的緩和でなくマイナス金利政策によっていれば、銀行の基礎収益がここまで悪化することはなかっただろう。マイナス金利政策とは、日本銀行当座預金や民間銀行預金に手数料を賦課することである。しかし同時に、金融政策の効果をあげるためには、国民の現金保有に対しても手数料を賦課する必要がある。これは技術的にも社会的にも難しい。結局量的緩和が採用され、その結果、銀行部門から他部門(政府、企業、家計)への所得移転が促されてきたことになる(注2)。

(注2)ただし、量的緩和は、銀行部門に多額の預金増加をもたらしている。その多くは有価証券投資に振り向けられ、基礎収益悪化の一部を相殺している。

基礎収益の改善には多様な選択肢を探るしかない

もちろん、銀行としても手をこまぬいてきたわけではない。地域密着型金融の強化、海外融資の拡充、投信・保険窓口販売の増強、業務提携や合併による経費効率化など、様々な対策が講じられてきた。

このうちしばしば指摘されるのは、創業支援や新規成長分野の開拓だ。目利き能力を向上させ、成長企業を発掘することは、金融機関にとっても日本経済にとっても重要である。地域の将来性ゆたかな企業を育てることは、地域金融機関が本来果たすべき役割であり、金融機関の将来にわたる基盤の強化にもつながる。また、そうした企業が成長することは、日本経済の成長の原動力になる。そのことに疑いはない。

ただ、これが足元の基礎収益を大きく改善するとみるのは、やはり楽観的にすぎるだろう。企業や家計の資金需要は、厳しい貸出競争のもとでほとんど満たされてきた。金融機関にしてみれば、量的緩和のもとで貸出に努力すればするほど、利鞘を縮めてきたというのが実感だろう。ましてや、「金融機関の努力不足が基礎収益悪化の原因」との見方はあたらない。

さいわい、株価の上昇から銀行の当期利益は改善している。量的緩和が続くもとで、基礎収益改善の決定打はなかなか見当たらないが、当期利益好調のうちに基礎収益を少しでも改善する方策をひとつひとつ講じるしかない。創業支援や新規成長分野の開拓は、そのなかの、とくに重要な施策のひとつと言える。険しい道のりが続くが、多様な選択肢のなかから可能性を探っていくしかない。

以 上

【関連コラム】

■ 銀行はなぜ苦境に追い込まれるのか~~金融政策が生み出すリスクと矛盾(2017.07.03) ■ 地域金融機関は預貯金の縮小に備えよ(2013.08.01) ■ 異次元緩和が終われば、民間預金は減少する? ~~「出口」戦略の高い、高いハードル(2014.05.01) ■ 銀行は本当に「リスクのとり方が足りない」のか? ~~超金融緩和下でのリスク・リターンのアンバランス(2014.07.01) ■ 量的・質的金融緩和(QQE)下でマネーはどこから生まれ、どこへ消えたか(2015.04.01)