113年かかる日銀のETF売却が意味するもの ~日銀はETF買い入れの評価を率直に語れ

2025.11.04日本銀行は、2025年9月の金融政策決定会合で、保有ETF(上場投資信託)の処分計画を明らかにした。年間の売却ペースを3300億円程度(簿価ベース)に設定するという。

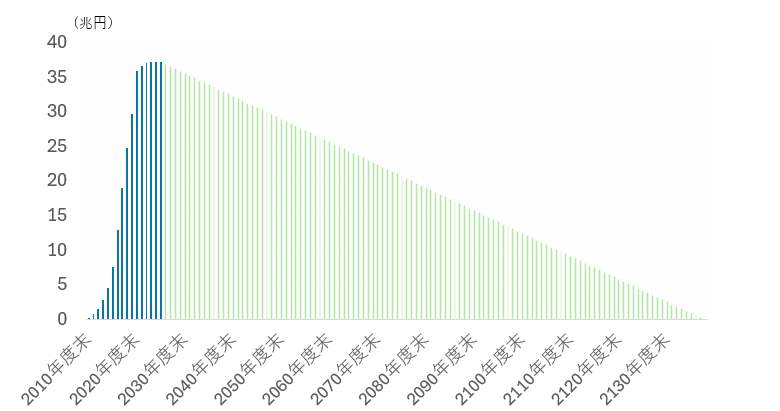

だが、この売却ペースでは、保有残高がゼロになるのは2138年度となる(26年度の売却開始を仮定、参考1参照)。実に113年かかる計算だ。

日銀は、この処分計画を「市場への攪乱的な影響を回避する」方針に基づく決定と説明する。

市場への攪乱的な影響を避けるのに113年かかる規模のETFを、異次元緩和ではわずか11年で買い入れた。これは、ETFの買い入れが市場に著しく攪乱的な影響を与えたことの証明にほかならない。

市場経済を基軸とする国の中央銀行にとって、そのような市場介入は適切だったのか。

(参考1)日銀のETF保有残高の推移(試算)

(注)2026年度に売却が開始され、以後、年3300億円の売却ペースが維持されるものと仮定。

(出所)日本銀行「日本銀行勘定」および「ETF等の処分に関する決定(2025年9月金融政策決定会合)」を基に筆者試算。

日本最大の株式投資家になった日銀

25年3月末時点のETF保有残高は約37.2兆円(簿価)に達し、日銀はいまや日本最大の株式投資家にある。異次元緩和の開始直前(13年3月末)の残高が約1.5兆円だったので、ETF保有のほとんどは異次元緩和開始後の買い入れとなる。

異次元緩和を終えた現在、日銀がETFの売却を開始するのは当然である。巨額の含み益を抱えたまま放置すれば、政治や社会から様々な圧力が加わる懸念もあっただろう。

日銀の説明では、今回の年3300億円(額面)の売却ペースは、「市場に攪乱的な影響を与えることを極力回避する」との方針に基づくという。すなわち、113年よりも早く売却を完了させようとすれば、市場に攪乱的な影響を与える恐れがあるとの判断である。

一方、これだけの規模の買い入れに費やした年数は、異次元緩和の11年だった。すなわち、この期間中の買い入れ規模は、市場に極めて攪乱的な影響をもたらしていた理屈である。また、この規模を保有し続けてきた以上、現時点でも市場メカニズムはゆがめられているはずだ。

株価は市場実勢を超えて高止まりし、企業の新陳代謝を遅らせている疑いが濃い。

株価維持の色彩の濃いETF買い入れ

日銀によるETF買い入れは、もともとリーマンショックをきっかけとする信用スプレッドの拡大に対抗するものだった。信用スプレッドとは、①信用リスクなしと考えられている国債と、②企業の信用リスクを内包する社債やCP(コマーシャルペーパー)との金利差をいう。

リーマンショックは、世界的な信用不安を生み出し、信用スプレッドの急拡大を引き起こした。日本も例外でなく、社債やCPの金利が急騰し、市場は閉塞状態に陥った。

そうした環境の下で、日銀は、凍てついた市場心理を解きほぐそうと、ETFの買い入れを開始した。日銀は、これを「リスクプレミアムに働きかける」ものと説明し、同時に、あくまで例外的な措置であることを強調した。

ところが、異次元緩和後の日銀はそれまでの慎重姿勢を一変させ、買い入れを積極化した。建て前は「リスクプレミアムに働きかける」を維持していたが、その性格は株価の維持に限りなく近づいた。

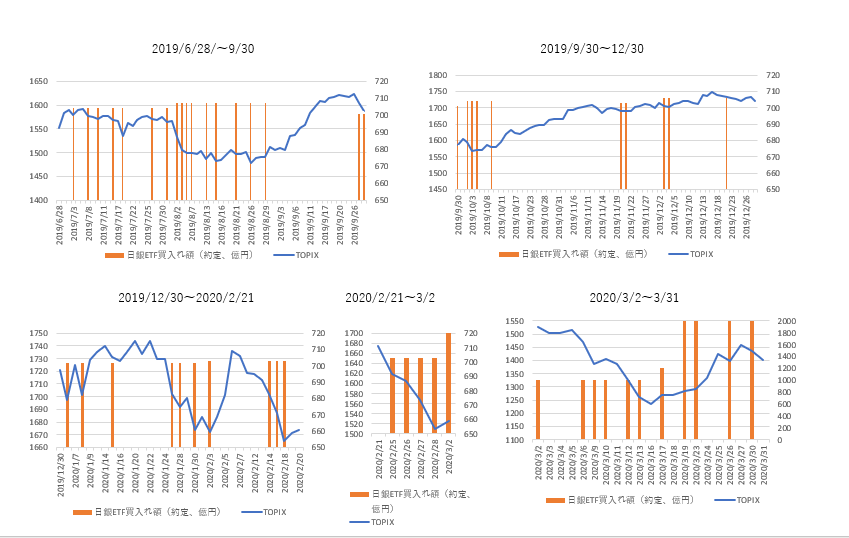

実際、当時の買い入れ手法をみると、株価が下がる度にETFを買い入れ、また株価が大きく下がったときは買い入れ枠の拡大を行なった上で買い入れ額を増やした(参考2参照)。中央銀行が巨額、かつ、こうした買い入れ手法を駆使して市場に介入すれば、株価の形成を著しくゆがめるのも当然である。

(参考2)日銀ETF買い入れ額(右目盛り)とTOPIX(左目盛り)の日次推移

(注1)「設備投資および人材投資に積極的に取り組んでいる企業を支援するためのETF買い入れ」を除く。

(注2)縦軸の目盛りは時期により異なることに注意。

(出所)日本銀行「日本銀行関連統計 オペレーション」などを基に筆者作成。

中央銀行には率直に語る責任がある

日銀が今後ETFの売却を進めるにあたり、市場に配慮せざるを得ないことは理解できる。11年間の買い入れは、それほどの巨額だった。

だからといって、中央銀行が何も語らなくてよいわけではない。株価の形成は、市場経済の根幹にかかわる。売却に113年もかかるような買い入れの副作用を軽視してはならない。

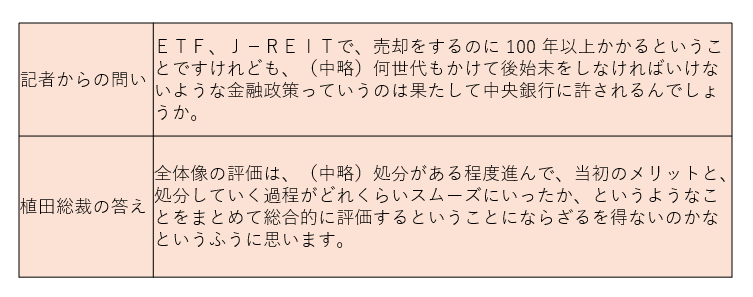

9月の金融政策決定会合後の記者会見で、日銀の植田和男総裁はETF買い入れの評価を尋ねられ、次のように答えている(参考3)。

(参考3)ETFの買い入れの評価に関する植田和男総裁の発言

(出所)日本銀行「総裁定例記者会見(2025年9月19日)」から抜粋

しかし、この発言は中央銀行の責任を誤解しているようにみえる。

113年という事実を目の当たりにしながら、遠い将来、場合によっては100年後まで買い入れの評価を行なえないというのであれば、政策の適否は事実上評価できなくなる。

果たしてそれでよいのだろうか。

将来株価が下がれば、政治や社会から再び大量の株式・ETFの買い入れを求められる可能性がある。その際、中央銀行としてどのように対応すべきなのか。日銀には、今回の経験を踏まえ、国民に対する説明を尽くし、次の世代の中央銀行職員に語り継ぐ責任がある。

異次元緩和期間中のETF買い入れは、中央銀行として望ましくないものであったことを率直に認め、ETFや株式の買い入れは、よほどの金融ショック時を除き行ってはならないことを明確にすべきではないか。

113年後といえば、私たちのほとんどが生きていない。それほどの時間をかけざるをえなくなったことの意味を真摯に受け止め、次の世代に語り継がなければならない。

以 上